El sector biotecnológico invierte su tendencia en el último mes

El sector de biotecnología ha sido uno de los de mejor comportamiento en los dos últimos años y, sin embargo, el cambio de sentimiento sobre el sector lo ha llevado a un declive pronunciado en el primer trimestre del año. Un declive que está parcialmente justificado, aunque pueden aún encontrarse oportunidades para invertir en acciones de compañías que operan globalmente.

Las criticas contra el precio de algunos medicamentos durante la campaña presidencial, por parte de los candidatos demócratas, no ha sido precisamente una ayuda. El riesgo de lo desconocido está presionando a estos valores. Sin embargo, a largo plazo la industria sigue siendo interesante para invertir, con factores demográficos como el envejecimiento de la población y el ascenso a la clase media de millones de habitantes de mercados emergentes – que demandan mayor calidad de atención sanitaria – que continúan impulsando la demanda de medicamentos y dispositivos médicos.

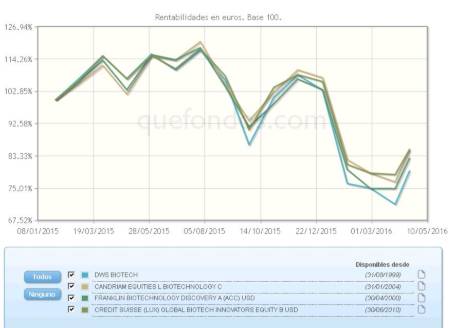

Los fondos de la categoría sectorial VDOS de Biotecnología, consecuentemente con la evolución del sector, han acumulado descensos en su rentabilidad en el año de 17,28 por ciento hasta el 18 de abril. Sin embargo, la recuperación de los mercados en general ha dado flotabilidad también a este sector que, tras ser duramente castigado, consigue revalorizarse un 9,56 por ciento en el último mes.

Los primeros en recuperarse han sido los fondos con mejor evolución histórica y de mayor calificación, como es el caso de FRANKLIN BIOTECHNOLOGY DISCOVERY que recupera un 14,78 por ciento de rentabilidad en el último mes en su clase A de acumulación en dólares. Referenciado al índice NASDAQ Biotechnology, las mayores posiciones en la cartera del fondo incluyen grandes compañías del sector como Celgene Corp (11,36%) Gilead Sciences Inc (9,47%) Biogen Inc (8,22%) Amgen Inc (6,83%) y Regeneron Pharmaceuticals Inc (3,70%). En este caso concreto, hay que tener en cuenta que este fondo está denominado en dólares, lo cual afecta también al cálculo de su rentabilidad.

También con calificación cuatro estrellas de VDOS, DWS BIOTECH se revaloriza en el último mes un 14,36 por ciento, con una volatilidad en el último año de 41,74 por ciento. Tomando también como referencia el NASDAQ Biotechnology, coincide asímismo en los nombres que encontramos entre las mayores posiciones en su cartera: Celgene Corp (9,80%) Biogen Inc (8,60%) Gilead Sciences Inc (8,40%) Regeneron Pharmaceuticals Inc (7%) y Amgen Inc (6,40%) incluyendo además Vertex Pharmaceuticals Inc (4,80%) Alexion Pharmaceuticals Inc (4,70%) y BioMarin Pharmaceutical Inc (4,30%).

La clase B en dólares de CREDIT SUISSE (LUX) GLOBAL BIOTECH INNOVATORS EQUITY obtiene en el último mes una rentabilidad de 12,12 por ciento, siendo su volatilidad a un año de 36,89 por ciento. Sin índice de referencia, la cartera de este fondo incluye entre sus mayores posiciones los ya conocidos nombres de Gilead Sciences (7,50%) Celgene (7,44%) Biogen (7,38%) Amgen (6,06%) y Regeneron Pharma (5%).

Siguiéndole de cerca, la clase C de CANDRIAM EQUITIES L BIOTECHNOLOGY consigue revalorizarse un 12,08 por ciento en el último mes, registrando un dato de volatilidad en el último año de 36,88 por ciento. Amgen (9,21%) Celgene Corporation (8,13%) Gilead Sciences Inc (8,03%) Biogen Idec (7,93%) y Regeneron Pharmaceutical (4,62%) representan las mayores posiciones en la cartera del fondo.

Si tomamos como ejemplo unas de estas grandes compañías del sector, como Amgen, vemos que cuenta con suficientes razones como para presentar una trayectoria positiva a lo largo del tiempo. Fundada hace 36 años, la última ocasión en que estuvo en pérdidas durante un año completo fue en 2002, por la amortización de una adquisición. En toda su historia ha tenido sólo cuatro directores, lo que indica que es una compañía estable y con una clara estrategia de crecimiento, ambos buenos indicadores para sus accionistas. Cuenta además con una oferta de productos bien diversificada, en seis áreas terapéuticas diferenciadas: oncología, neurociencias, nefrología, inflamación y sistemas óseo y cardiovascular.

Por otra parte, las empresas del sector biotecnológico tienen en común una característica muy a su favor, que es la constante demanda de sus productos y que les permite contar con una capacidad de fijación de precios relativamente alta.

Como sucede en otros sectores, continúa habiendo muchas incertidumbres en este sector, aunque puede estimarse que a largo plazo continuará generando ganancias para los inversores. De acuerdo con la evolución del referente NASDAQ Biotech (en la imagen) la cotización parece haber alcanzado un nivel de soporte y podría comenzar a romper límites superiores. En cualquier caso, es un sector de elevada volatilidad y en el que, como sucede especialmente en los fondos sectoriales, las pérdidas en que se puede incurrir pueden ser muy elevadas, por lo que sería aconsejable considerar un horizonte temporal a largo plazo, además de aceptar que se trata de una inversión de riego muy alto.