Mulstiestrategia en renta fija, con Legg Mason Western Asset

Los inversores están siguiendo diferentes rutas en busca de rentabilidad. En renta fija, con los tipos de interés a niveles tan reducidos, la combinación de rentas y revalorización del capital y la inversión en mercados emergentes, ha demostrado conseguir buenos resultados.

Siguiendo esta ruta, LEGG MASON WESTERN ASSET GLOBAL MULTI STRATEGY FUND PREMIER obtiene uno de los mejores resultados en el año, dentro de la categoría VDOS de Renta Fija Internacional Global. Referenciado a un índice compuesto por los índices Barclays Capital Global Agg, Barclays Capital U.S. Corp. H-Yield - 2% Iss-Cap y JPMorgan EMBI +, el fondo invierte principalmente en títulos de deuda de mercados desarrollados y emergentes, cotizados en mercados regulados y denominados en dólares, yenes, libras esterlinas y euros, con sesgo hacia títulos no soberanos.

Sigue una estrategia long-only con asignaciones estratégicas a emisiones corporativas globales, de alto rendimiento y mercados emergentes. Western Asset cree que estos segmentos de mercado ofrecen abundantes oportunidades, si se combinan con una filosofía disciplinada de inversión fundamental-value y una gestión de riesgo sólida. Se enfatiza el equilibrio de riesgo de crédito global con la exposición global soberana para crear un producto capaz de generar una alfa atractivo con un perfil de riesgo moderado.

Western Asset da un enfoque de multi-equipo a la gestión de renta fija. Las responsabilidades de cada equipo son diferentes, derivándose los resultados de la constante interacción que une a todos ellos en uno solo. Esta estructura asegura que las carteras se beneficien de un consenso que se alimenta de la experiencia de todos los miembros del equipo inversor. Para complementar este enfoque, Western Asset asigna gestores al fondo al objeto de asegurar que la estrategia de la gestora se implementa adecuadamente y que las carteras siguen las directrices y objetivos de inversión estipulados por el cliente.

El gestor principal del fondo Legg Mason Western Asset Multi Strategy es Ian R. Edmonds, responsable de la estrategia del fondo a lo largo de su historia. Incorporado a Western Asset en 1994, Ian R. Edmonds es miembro del Comité Global de Crédito. Con anterioridad, fue Actuario parcialmente cualificado en Bacon & Woodrow.

El proceso de inversión comienza con un análisis sobre las expectativas globales de inversión, determinado en Western Asset por su Comité de Estrategia Global (GISC por sus siglas en inglés). El GISC incluye en sus reuniones semanales a los directores regionales y sectoriales. La visión estratégica y las posiciones en cartera locales se comunican globalmente, asegurando que sean los expertos locales quienes aporten diferentes puntos de vista sobre las perspectivas de inversión. Durante las reuniones del GISC se debate ampliamente sobre las expectativas de retornos de la mayoría de clases de activos, así como las perspectivas por país, estrategia de tipo de interés, asignación sectorial y divisas, que Western Asset identifica como claves para la generación de alfa en las carteras globales de multiestrategia. La decisión sobre la selección de valores recae sobre los correspondientes equipos sectoriales. Los miembros senior del GISC dirigen el debate y los representantes de los equipos locales aportan su conocimiento sobre las divisas de su región. Las conclusiones de este GISC representan las expectativas globales de inversión.

Adicionalmente, el Comité de Crédito Global (GCC por sus siglas en inglés), integrado por directores de los diferentes tipos de activos de crédito, se reúne mensualmente para debatir sobre los diferentes tipos de activos de crédito, incluyendo grado de inversión, high yield y préstamos bancarios, tanto de EEUU como de otros países. Este Comité supervisa las estrategias de crédito y publica sus puntos de vistas sobre las diferentes clases de activos de crédito, pudiendo influenciar el posicionamiento y calificación de carteras dedicadas de crédito. Las conclusiones del GCC son consideradas por el Equipo de Carteras de Multiestrategia Global, influyendo en el perfil de riesgo de cada cartera.

A partir de las recomendaciones de los Comités GISC y GCC, y trabajando con los diferentes equipos sectoriales, la responsabilidad de la cartera recae sobre el Equipo Gestor de Carteras Globales de Multiestrategia. Este equipo lleva a cabo un exhaustivo análisis de valor global relativo por sector para construir la cartera de Multiestrategia Global óptima, comparando valoraciones relativas por sector con su valor fundamental razonable. El Equipo Gestor de Carteras Globales de Multiestrategia es también responsable de comprobar la adhesión de la cartera al nivel de tolerancia de riesgo del cliente, sus objetivos de retorno y sus directrices. En última instancia, el tamaño de las posiciones debería reflejar el nivel de convicción y su contribución al riesgo total. El equipo cuenta con el apoyo de un equipo de riesgo independiente que le apoya para entender las implicaciones de sus decisiones, antes y después de que hayan sido materializadas en una cartera.

Una cartera que incluye ente sus mayores posiciones emisiones del Tesoro de EEUU - US Treasury Notes 0.88% 15.07.17 (8,87%), US Treasury Note 1.25% 31.10.19 (4,27%) y US Treasury Bond 3.13% 15.02.43 (4,18%) – y los fondos de alto rendimiento de la propia gestora LM WA US High Yield Fund (2,98%) y LM WA Euro High Yield Fund (2,64%). Por tipo de activo, los mayores pesos corresponden a High Yield Corporativo (22,78%) Gobiernos (18,69%) Emisiones Corporativas con Grado de Inversión (16,73%) Deuda Emergente Corporativa (Externa) (10,19%) y Deuda Emergente Soberana (Local) (8,11%). Por país, EEUU (52,77%) Brasil (8,70%) Reino Unido (5,43%) Méjico (3,59%) e Indonesia (2,18%) representan las mayores ponderaciones en la cartera del fondo.

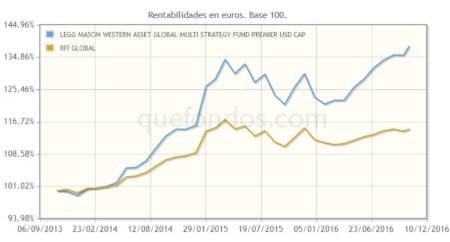

Por rentabilidad, el fondo se posiciona entre los mejores de su categoría, en el primer quintil, durante 2014 y 2016, batiendo al índice de su categoría durante 2015. A tres años, su dato de volatilidad es de 11,48 por ciento, reduciéndose a 8,50 por ciento en el último año. En este último periodo, su Sharpe es de 1,46 y su tracking error, respecto al índice de su categoría, de 4,61 por ciento. Dirigida a clientes institucionales, la clase Premier del fondo en dólares requiere una aportación mínima de 30 millones de dólares, aplicando una comisión fija de 0,40 por ciento y de depósito de 0,15 por ciento.

En opinión del equipo gestor, el crecimiento global de 3 por ciento es lento pero sostenible. Sin embargo, la carga de deuda global está emitiendo señales de cautela, con lo que la recuperación global puede tomar aún algún tiempo. Globalmente, esperan que los rendimientos de los bonos permanezcan a niveles relativamente reducidos durante los próximos meses, por lo que la gestión táctica de la duración y de la curva de tipos continúan siendo estrategias macro claves. Se mantienen largos en duración en EEUU, pero infraponderados en Alemania y Japón.

Estiman que el agresivo programa de compra de bonos del Banco Central Europeo (BCE) apoyará los diferenciales, incluso considerando la incertidumbre política en Italia por el próximo referéndum sobre reformas constitucionales el próximo 4 de diciembre. En Reino Unido, la incertidumbre generada a partir del Brexit puede ralentizar su crecimiento a 1,3 por ciento en 2016 y 1 por ciento en 2017. Pero también en este caso la agresiva política del Banco de Inglaterra debería amortiguar el descenso y la depreciación de la libra, ponderado en función del comercio exterior, debería apoyar el sector exportador en los próximos 12 meses. La exposición directa a Reino Unido en carteras globales continúa siendo baja, focalizándose primordialmente en emisiones del sector financiero.

En Japón, con los rendimientos limitados al cero por ciento por el Banco de Japón, el equipo gestor espera que los rendimientos reales desciendan más aún, por lo que han aumentado recientemente su exposición a bonos japoneses ligados a la inflación. En China, su expectativa es que la probabilidad de un aterrizaje brusco continúe siendo baja, ya que el Gobierno dispone de mecanismos suficientes para impulsar el crecimiento económico.

El fondo muestra un excelente comportamiento en los tres últimos años por rentabilidad, haciéndose merecedor de la calificación cinco estrellas de VDOS.