Deuda de la eurozona a largo plazo, ¿aún puede tener recorrido?

Circulaban rumores en el mercado la semana pasada de un posible giro hacia una política más agresiva por parte del Banco Central Europeo (BCE). Rumores que fueron desmentidos por el presidente de la entidad el jueves, durante su comparecencia ante la prensa. Mario Draghi afirmó que no hay planes para interrumpir su programa de compra de activos y que, en ningún caso, se interrumpirá bruscamente. Estima que la política monetaria que se está aplicando está obteniendo resultados, pero insistió, por enésima vez, que no será eficaz si no se acompaña de necesarias reformas en los países.

Teniendo en cuenta el bajo ritmo de crecimiento en Europa y de lo alejado que queda aún el dato de inflación del objetivo marcado por el BCE, es bastante probable que la compra de activos se prolongue incluso más allá de la fecha prevista para su finalización, marzo de 2017. Una posibilidad que puede quedar reforzada por la incógnita política que suponen las elecciones en Francia y Alemania, en abril y octubre respectivamente.

En este entorno de mercado, la inversión en renta fija de la zona euro a largo plazo, podría aún contar con cierto recorrido. Aun cuando parece bastante probable que la Fed decida subir los tipos en diciembre, muy posiblemente no sería más allá de un cuarto de punto.

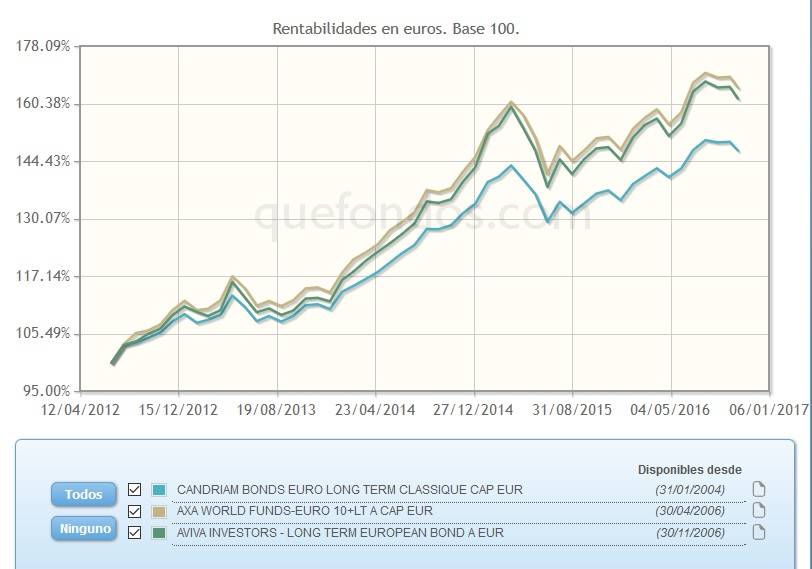

Los fondos de la categoría VDOS de Renta Fija Euro Largo Plazo se han beneficiado de los mayores rendimientos ofrecidos por emisiones a mayor largo plazo, acumulando en el año una rentabilidad de 3,47 por ciento. De este grupo de fondos, con calificación cinco estrellas de VDOS, la clase A de capitalización de AXA WORLD FUNDS-EURO 10+LT obtiene un 11,97 por ciento de revalorización en el año y un 11,88 por ciento durante el último periodo anual, con un dato de volatilidad de 8,31 por ciento. Comparado con el resto de fondos de su categoría, por rentabilidad se sitúa entre los mejores, en el primer quintil, durante 2014, 2015 y 2016. Invierte en una cartera diversificada de valores de deuda negociables de categoría investment grade emitidos por gobiernos, sociedades o entes públicos, principalmente denominados en euros, con un posicionamiento en la curva de rentabilidad superior a 10. Sus cinco mayores posiciones corresponden a contratos de futuros como Euro Buxl 30y Bnd Sep16 Expo (14,68%) y Euro-Bobl Future Sep16 Counter Expo (7,78%) así como emisiones del gobierno francés France (Govt Of) 4.75% (6,02%) y France (Govt Of) 5.75% (5,86%) del Reino de España, Spain (Kingdom Of) 6% (5,24%) y del Reino de Bélgica Belgium (Kingdom of) 5% (4,79%).

La clase A en euros de AVIVA INVESTORS - LONG TERM EUROPEAN BOND suma una rentabilidad de 11,84 por ciento en el año, revalorizándose un 11,66 por ciento a un año, con un dato de volatilidad de 8,96 por ciento. Referenciado al índice Barclays Capital Euro 10+ Year Treasury Bond, su evolución por rentabilidad lo posiciona en el primer quintil durante 2014, 2015 y 2016. Invierte su cartera en bonos denominados en euros, con un vencimiento residual medio ponderado de más de diez años y una duración media de la cartera de hasta 15 años. Entre las primeras posiciones en la cartera del fondo encontramos emisiones de la República de Italia - Italy(Rep Of) 6% (3,63%) e Italy(Rep Of) 5% (3,45%) – y del Gobierno de Fancia – France(Govt Of) 2.5% (2,93%) France(Govt Of) 4.5% (2,88%) y France(Govt Of) 5.75% (2,79%).

Con un 9,51 ciento de rentabilidad en el año, la clase de capitalización en euros de CANDRIAM BONDS EURO LONG TERM CLASSIQUE se revaloriza un 10,01 por ciento a un año, registrando una volatilidad en el mismo periodo de 5,64 por ciento. Tomando como referencia el índice Iboxx Euro 7+, invierte su cartera en títulos de denominados en EUR, con una duración media al menos 6 años. Estos títulos pueden ser de tipo fijo o variable, indexados, subordinados o garantizados por activos y han de estar emitidos por emisores considerados de buena calidad - con una calificación mínima de BBB-/Baa3 por una de las agencias de calificación - en el momento de su adquisición. Incluye entre sus mayores posiciones emisiones del Gobierno de Francia – France (Govt Of) 1% (3,14%), France (Govt Of) 4.5% (3,03%) y France (Govt Of) 4% (2,81%) – de Alemania – Germany (Federal Republic of) 4,75% (3,04%) y del Banco Europeo de Inversiones, Euro Inv Bnk 1% (2,09%).

El largo plazo de vencimiento de estos activos supone un mayor riesgo para el inversor, en cuanto a una potencial de subida de tipos, que impactaría negativamente en sus rendimientos. Sin embargo, al invertir a través de fondos se cuenta con la importante ventaja de poder traspasar la inversión a otro tipo de fondo, sin coste fiscal alguno, cuando estimemos que las condiciones de mercado no son, o no van a ser, favorables para el fondo que suscribimos.